Europas Chemiesektor unter Druck

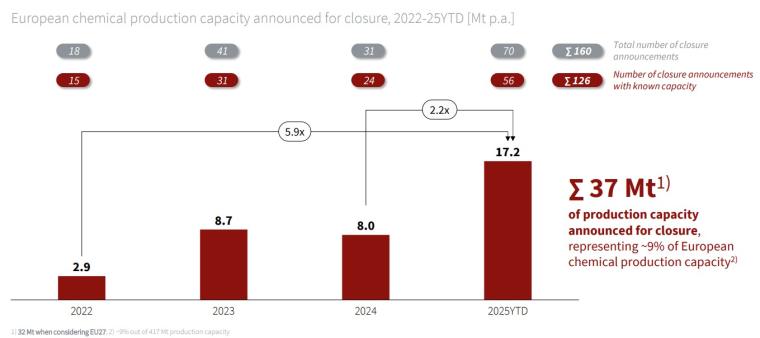

Aus einem CEFIC-Bericht geht hervor, dass sich die Schließungen von Chemiewerken in Europa seit 2022 versechsfacht haben und insgesamt 37 Mio. t Chemikalienkapazität erreicht haben - das entspricht etwa 9 % der europäischen Produktionskapazität.

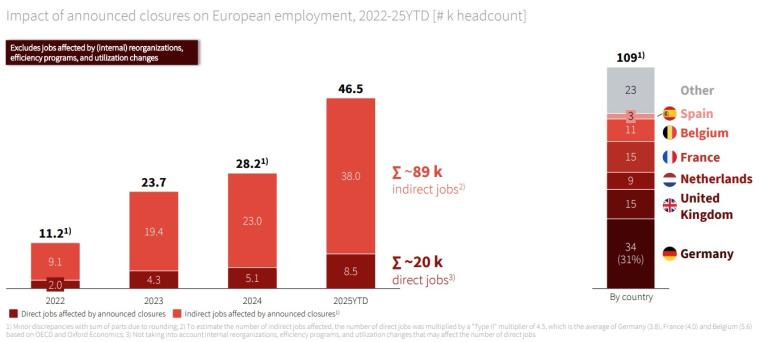

Seit 2022 haben sich die Schließungen von Chemiewerken in Europa versechsfacht, was zu einem Verlust von 37 Mio. t Kapazität - etwa 9 % der Produktionsleistung des Kontinents - führte und 20.000 direkte Arbeitsplätze kostete. Laut der Studie "European Chemical Closures & Investments Radar 2022-2025", die von Roland Berger im Auftrag des Europäischen Chemieverbands (CEFIC) durchgeführt wurde, sind weitere 89.000 indirekte Arbeitsplätze gefährdet, da die Branche eine wichtige Rolle in den europäischen Wertschöpfungsketten spielt.

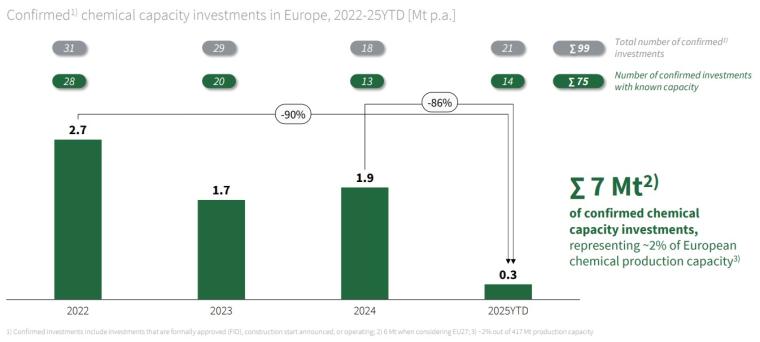

Der Bericht zeigt auch einen drastischen Rückgang der Neuinvestitionen, was die wachsende Besorgnis über die Wettbewerbsfähigkeit und die langfristige Überlebensfähigkeit des europäischen Chemiesektors verdeutlicht. Die angekündigten jährlichen Investitionskapazitäten fielen von 2,7 Mio. t im Jahr 2022 auf nur noch 300.000 t im Jahr 2025, was einer Gesamtmenge von etwa 7 Mio. t im Zeitraum 2022-2025 entspricht. Dieser Rückgang spiegelt eine Verlagerung von breit angelegten Investitionen in mehrere Innovationspfade - wie Elektrifizierung, Wasserstoff als Rohstoff und kreisförmige Kunststoffe - auf kaum eine Pilotinitiative wider.

Da die Schließungen nun deutlich höher sind als die Neuinvestitionen, schrumpft die europäische Chemieindustrie. Dieser Trend deutet auf eine zunehmende Unsicherheit für den Sektor hin und wirft ernste Fragen hinsichtlich der Fähigkeit Europas auf, eine wettbewerbsfähige, widerstandsfähige industrielle Basis zu erhalten.

Marco Mensink, Generaldirektor des CEFIC, sagte: " Es geht nicht mehr darum, ob es fünf Minuten vor oder nach zwölf ist. Der Sektor steht unter großem Stress und bricht zusammen. Die Zahl der Schließungen hat sich innerhalb eines Jahres verdoppelt, und schlimmer noch, die jährlichen Investitionen haben sich halbiert und gehen gegen Null. Auf beiden Seiten beschleunigt sich das Tempo, nicht verlangsamt es sich. Wir brauchen in diesem Jahr entschlossene Maßnahmen, die auf der Ebene der Fabriken ansetzen.

CEFIC führt nun eine systematische, wiederkehrende Verfolgung von Chemiewerksschließungen und -investitionen als Schlüsselindikator (KPI) für die europäische Wettbewerbsfähigkeit und die Wirksamkeit der Politik ein. Im Januar 2025 veröffentlichte CEFIC seine Studie über die Wettbewerbsfähigkeit der europäischen Chemieindustrie, in der 11 Mio. t angekündigte Kapazitätsschließungen in den Jahren 2023-2024 in der EU27 identifiziert wurden.

Roland Berger wurde von CEFIC beauftragt, diesen KPI in unabhängigen Radar-Berichten darzustellen. Dieser erste Bericht deckt Ankündigungen zwischen dem 1. Januar 2022 und dem 8. Dezember 2025 ab und wird mehrmals im Jahr aktualisiert. Die folgende Zusammenfassung gibt einen Überblick über die wichtigsten Ergebnisse des aktuellen Berichts.

Schließungen

Zwischen 2022 und Ende 2025 versechsfachten sich die angekündigten Stilllegungen in der europäischen Chemieindustrie von 2,9 Mio. t auf 17,2 Mio. t pro Jahr und verdoppelten sich zwischen 2024 und 2025, so dass sie sich im Jahr 2022-2025 auf insgesamt 37 Mio. t beliefen und etwa 9 % der europäischen Chemieproduktionskapazität ausmachten.

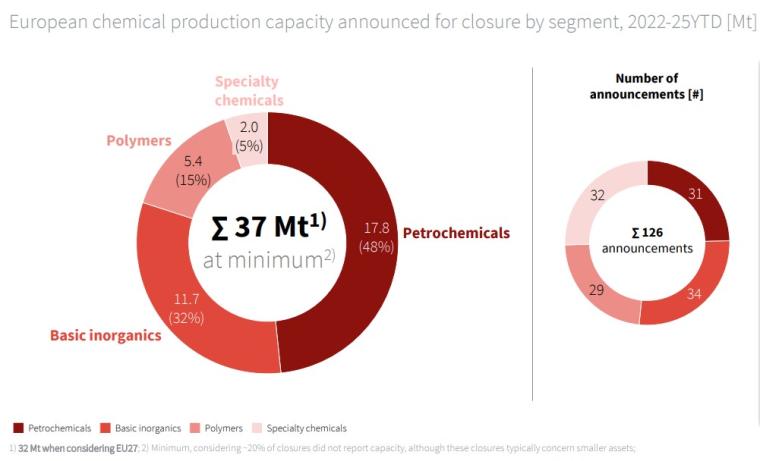

Die angekündigten Kapazitätsstilllegungen betrafen hauptsächlich die vorgelagerte Petrochemie (17,8 Mio. t, 48 %), gefolgt von anorganischen Grundstoffen (11,7 Mio. t, 32 %), Polymeren (5,4 Mio. t, 15 %) und Spezialchemikalien (2,0 Mio. t, 5 %). Die Zahl der Ankündigungen ist gleichmäßiger zwischen den Segmenten aufgeteilt.

In der Petrochemie betreffen etwa 50 % der angekündigten Kapazitätsstilllegungen neun Steamcracker, was einer Nettoreduzierung der europäischen Steamcracker-Kapazität um 16 % entspricht, die alle in integrierten Chemieclustern angesiedelt sind, wodurch diese Cluster zunehmend unter Druck geraten.

Die angekündigten Stilllegungen erstrecken sich über ganz Europa, wobei der größte Anteil auf die wichtigsten Länder der chemischen Industrie entfällt, darunter Deutschland (8,8 Mio. t, 25 %), die Niederlande (7,2 Mio. t, 20 %), das Vereinigte Königreich (4,5 Mio. t, 12 %), Frankreich (3,9 Mio. t, 10 %), Italien (2,5 Mio. t, 7 %), Belgien (2,3 Mio. t, 6 %), Spanien (1,6 Mio. t, 4 %) und das übrige Europa (6,0 Mio. t, 16 %).

In diesen Ländern sind rund 20.000 Arbeitsplätze direkt betroffen.

In 49 % der Fälle geben die Unternehmen die Wettbewerbsfähigkeit bei den Energiekosten als Hauptgrund für die Schließung an, gefolgt von nachfragebezogenen Erwägungen (19 %), Überkapazitäten (9 %) und regulatorischen Faktoren (8 %).

Investitionen

Die bestätigten Investitionen hingegen folgen einem rückläufigen Trend, von 2,7 Mio. t im Jahr 2022 auf 0,3 Mio. t im Jahr 2025, was einem Rückgang von -86 % gegenüber dem letzten Jahr entspricht, und belaufen sich auf insgesamt 7 Mio. t im Zeitraum 2022-2025, was etwa 2 % der europäischen Chemieproduktionskapazität entspricht.

Die Petrochemie ist das wichtigste Segment mit 3,8 Mio. t (59 %) bestätigter Investitionen im Zeitraum 2022-2025, was die Stilllegungen von 17,8 Mio. t nur teilweise ausgleicht.

Die größten bestätigten Kapazitätsinvestitionen werden in Belgien (2,4 Mio. t, 36 %), Deutschland (0,8 Mio. t, 12 %) und Frankreich (0,4 Mio. t, 6 %) getätigt, auf die rund 60 % des Gesamtvolumens entfallen.

In ähnlicher Weise sind die bestätigten Investitionsausgaben (CAPEX) um das Fünffache gesunken, von 7,6 Mrd. EUR im Jahr 2022 auf 1,5 Mrd. EUR im Jahr 2025 - Deutschland (1,4 Mrd. EUR, 10 %) liegt damit hinter Frankreich (1,7 Mrd. EUR, 12 %) und den Niederlanden (1,5 Mrd. EUR, 11 %), obwohl es die größte Chemieindustrie Europas hat.

Zu den Investitionsthemen gehören Projekte im Zusammenhang mit der Batteriewertschöpfungskette (1,9 Mrd. EUR, 14 %), der Emissionsreduzierung (1,9 Mrd. EUR, 14 %) und dem Recycling (1,5 Mrd. EUR, 11 %), obwohl diese Themen dem insgesamt rückläufigen Trend folgen.

Nettoeffekt

Betrachtet man sowohl die angekündigten Stilllegungen als auch die bestätigten Investitionen im Zeitraum 2022-2025, so ergibt sich eine wachsende Asymmetrie, die zu einem Netto-Kapazitätsabbau von -30,2 Mio. t führen könnte. Diese Asymmetrie könnte unterschätzt werden, da Investitionen in der Regel einen längeren Zeithorizont haben (2-5 Jahre), während Stilllegungen kurzfristiger sind (1-2 Jahre).

Die Länder mit den meisten Stilllegungen sind nicht die Länder, in denen die meisten Investitionen getätigt werden, was zu einem wachsenden Ungleichgewicht in wichtigen Ländern wie Deutschland (-8,0 Mio. t), den Niederlanden (-6,9 Mio. t), dem Vereinigten Königreich (-4,2 Mio. t), Frankreich (-3,5 Mio. t) und Mittel- und Osteuropa (-3,4 Mio. t) führt - Belgien bildet eine Ausnahme mit einer relativ neutralen Bilanz (+0,1 Mio. t), die auf eine Auswahl relativ großer Projekte zurückzuführen ist.

In den am stärksten von Schließungen betroffenen Segmenten wird nicht in gleichem Maß investiert, was zu einem Ungleichgewicht in der vorgelagerten Petrochemie (-14,0 Mio. t) führt, gefolgt von anorganischen Grundstoffen (-11,3 Mio. t) und Polymeren (-4,8 Mio. t), während die Spezialchemie ein ausgewogeneres Ergebnis (-0,3 Mio. t) aufweist, das durch Investitionen in die Batterie-Wertschöpfungskette unterstützt wird.