Chemiekonjunktur – Aussichten hellen sich auf

In der deutschen Chemieindustrie keimt Hoffnung auf eine konjunkturelle Erholung auf

Aktuell klagt jedes zweite Chemieunternehmen in Deutschland über Auftragsmangel. Die Auftragsbücher der Branche sind weitgehend leer und bei den neuen Aufträgen bleibt die Dynamik schwach. Immerhin ziehen aber seit Jahresbeginn die Bestellungen aus dem Ausland an. Und auch im Inlandsgeschäft tut sich etwas, weil viele Kunden ihre Läger wieder aufstockten. In der deutschen Chemieindustrie keimt Hoffnung auf eine konjunkturelle Erholung auf.

Mittlerweile mehren sich die Anzeichen, dass die deutsche Wirtschaft im Jahresverlauf wieder etwas Fahrt aufnehmen kann. Kräftig steigende Reallöhne dürften den Konsum stärken, die bevorstehende Zinswende die Investitionen beleben und die weltwirtschaftliche Erholung die Talfahrt der deutschen Exportwirtschaft stoppen. Allerdings ist die Erholung bisher weitgehend auf den Dienstleistungsbereich beschränkt, während der Industrie nach wie vor die Standortschwäche zu schaffen macht. Hohe Produktionskosten, eine überbordende Regulierung, Fachkräftemangel, der Reform- und Investitionsstau und nicht zuletzt der wirtschaftspolitische Zick-Zack-Kurs der Ampelkoalition drücken auf die Stimmung.

Trotz der zuletzt positiven Konjunktursignale bleibt die Lage herausfordernd. Die Industrie musste ihre Produktion bereits seit dem Jahr 2018 drosseln und hat 2023 eine konjunkturelle Vollbremsung hingelegt. Aktuell wird nur in etwa so viel produziert wie vor 18 Jahren. Die Angst vor einer De-Industrialisierung bleibt daher trotz der bevorstehenden konjunkturellen Erholung weiterhin bestehen. Dennoch gehen wir derzeit davon aus, dass auch die Industrieproduktion im Jahresverlauf wieder anzieht. Gute Nachrichten für die deutsche Chemie, denn damit dürfte die Nachfrage nach Chemikalien auch im Inland zulegen. Das Inlandsgeschäft hat eine hohe Bedeutung für unsere Branche. Rund 40 % des Umsatzes erzielt die deutsche Chemie mit Kunden im Inland. Zu den wichtigsten Kundenbranchen zählen die Kunststoffverarbeitung, das Baugewerbe sowie die Metall- und Automobilindustrie.

„Die Angst vor einer De-Industrialisierung bleibt trotz der bevorstehenden konjunkturellen Erholung weiterhin bestehen."

Kunststoffverarbeitung stoppt Talfahrt

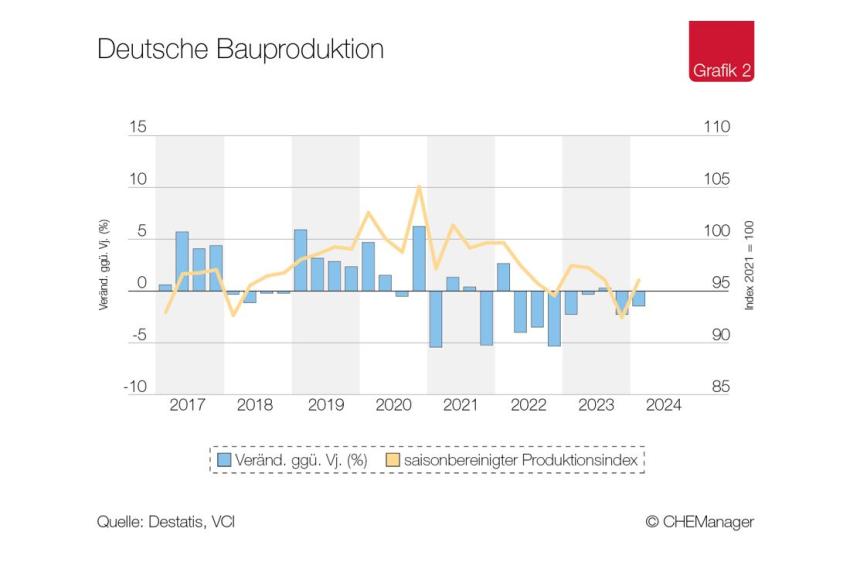

Die wichtigste Kundenindustrie der Chemie – die Herstellung von Kunststoffprodukten – drosselt seit 2018 ihre Produktion in Deutschland. Die Branche steht unter einem hohen regulatorischen Druck. Sie soll verstärkt Rezyklate einsetzen, diese sind am Markt jedoch häufig nicht in ausreichender Menge und mit den benötigten Qualitäten zu bekommen. Gleichzeitig erfordert die Umstellung auf eine zirkuläre Wirtschaftsweise nicht nur im Verpackungsbereich neue Produktdesigns. Manche Anwendungen wie bspw. bei den sog. Einwegkunststoffen geraten immer mehr unter regulatorischen Druck. Aber auch die Energiekrise und die Störungen der internationalen Lieferketten setzten der Branche zu. Hohe Energie- und Rohstoffkosten beeinträchtigten in den zurückliegenden Jahren das Geschäft.

Zuletzt machte den Unternehmen aber vor allem der Auftragsmangel zu schaffen. Das scheint sich nun allmählich zu bessern. Zu Jahresbeginn 2024 konnten die 3.000 Hersteller von Kunststofferzeugnissen in Deutschland ihre Produktion erstmals nach langer Durststrecke wieder ausweiten (Grafik 1). Damit lag die Produktion aber immer noch 3,6 % niedriger als ein Jahr zuvor. Die Talsohle scheint aber durchschritten. Im Zuge der konjunkturellen Erholung dürfte die Produktion auch in den kommenden Monaten leicht zulegen. Alle Subsektoren – Verpackungen, Bau, technische Teile und Konsumprodukte – sollten davon profitieren. Dennoch dürfte in diesem Jahr die Produktion insgesamt leicht unter Vorjahr liegen (-0,5 %). Für 2025 erwarten wir dann ein Wachstum von 1,5 %.

Baukonjunktur mit Gegenwind

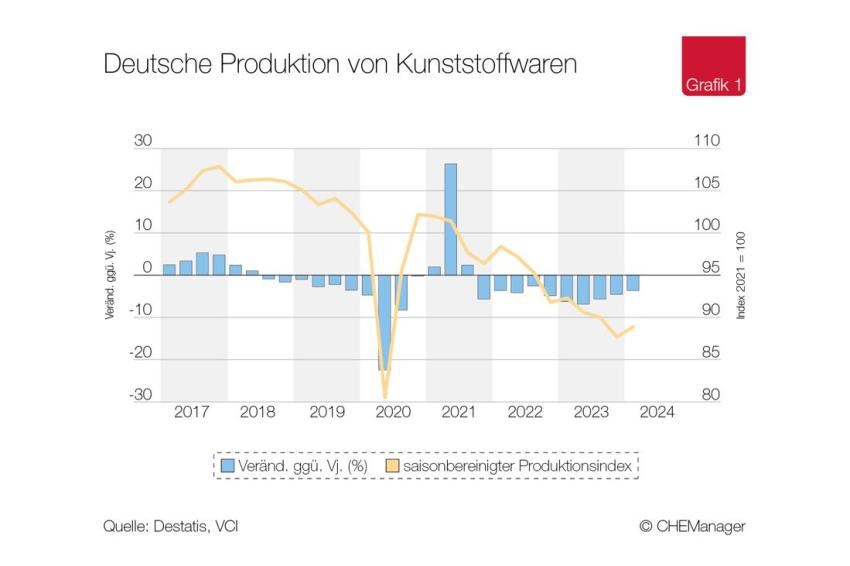

Dem zweitwichtigsten gewerblichen Absatzmarkt der Chemie stehen schwierige Zeiten bevor. In der Bauwirtschaft werden 14 % der Chemieproduktion abgesetzt. Niedrige Zinsen, vermehrte Zuwanderung und ein Anstieg der öffentlichen Investitionen befeuerten bis ins Jahr 2021 hinein die Bautätigkeit. Seither ist die Produktion im Trend rückläufig. Fachkräfteknappheit und Materialmangel dämpften die Produktion, während sich gleichzeitig die Auftragsbücher wegen der guten Nachfrage mehr und mehr füllten. Kräftig steigende Baukosten sowie die Zinswende führten jedoch seit 2022 zu einem starken Rückgang der Auftragseingänge – insbesondere beim Neubau von Wohnungen und Einfamilienhäusern. Vereinzelt gab es auch Stornierungen. Bisher halfen noch die hohen Auftragsbestände, sodass die Drosselung der Produktion bisher moderat ausfällt. Zu Jahresbeginn stieg die Bauproduktion witterungsbedingt wieder (Grafik 2). Sie lag aber immer noch 1,4 % unter Vorjahr. Angesichts des starken Rückgangs bei den Baugenehmigungen des vergangenen Jahres muss man davon ausgehen, dass die Bauproduktion in den kommenden Monaten weiter gedrosselt wird. Die Talsohle ist noch nicht durchschritten. Zinswende und sinkende Materialkosten sowie der hohe Investitionsbedarf der öffentlichen Hand dürften aber über kurz oder lang die Baukonjunktur wieder ankurbeln. Kurzfristig sind die Aussichten jedoch bescheiden. Für dieses und das kommende Jahr erwarten wir im Baugewerbe einen Produktionsrückgang.

Metallindustrie leidet unter Energiekosten und Nachfrageschwäche

Auch die drittgrößte Kundenindustrie – die Metallerzeugung und -verarbeitung – erlebt turbulente Zeiten. Zwar konnte die Metallindustrie nach dem Corona-Lockdown ihre Produktion rasch wieder ausweiten. Seit 2021 setzte sich jedoch wieder der Abwärtstrend durch (Grafik 3). Zu Jahresbeginn 2024 musste die Produktion erneut gedrosselt werden. Sie lag im ersten Quartal 2024 insgesamt über 6 % niedriger als ein Jahr zuvor. Insbesondere die hohen Kosten für Strom und Gas machen seit 2021 der Branche zu schaffen. Hinzu kommt die geringe Nachfrage seitens der Automobilindustrie und dem Baugewerbe – den beiden wichtigsten Kunden der Metaller. Dennoch dürfte die Produktion von Metallen und ihren Erzeugnissen in den kommenden Monaten wieder ausgeweitet werden. Die Produktion von Metallen stieg bereits zu Jahresanfang leicht, weil die Kunden ihre Läger auffüllten. Die Produktion der Metallindustrie wird 2024 trotz der Erholung im Jahresverlauf insgesamt das Vorjahresniveau voraussichtlich um rund 4 % verfehlen. Erst für das kommende Jahr rechnet der VCI wieder mit einem Produktionsplus (+1,5 %).

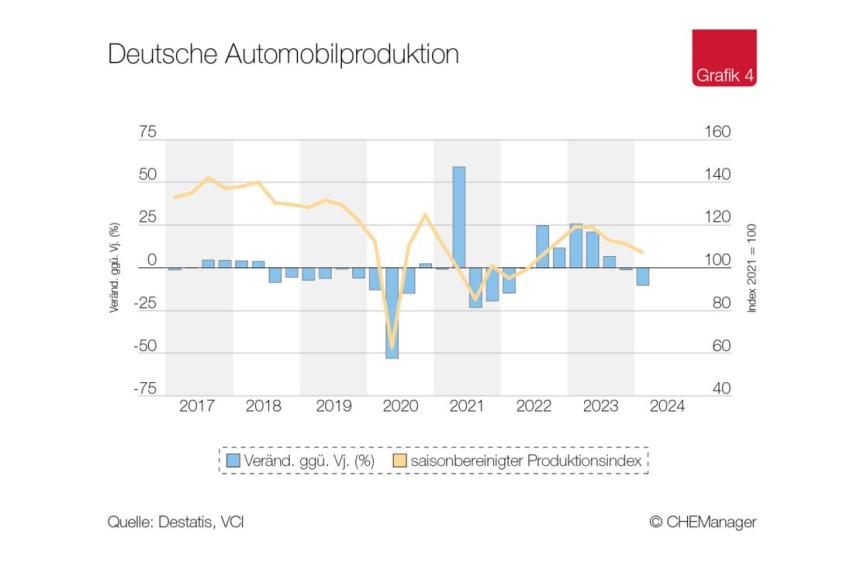

Turbulenzen in der Automobilindustrie

Die zurückliegenden Jahre waren in der Automobilindustrie ein ständiges Auf und Ab (Grafik 4). Im Corona-Lockdown stand die Produktion der Branche nahezu still. Sie zog dann wieder rasch an. Bis zum Jahresende 2020 war das 2019er Niveau bereits fast wieder erreicht. Dann fehlten jedoch die Mikrochips. Die Unternehmen hatten im Vorjahr ihre Bestellungen zurückgefahren. Die Chiphersteller hatten rasch andere Kunden gefunden, sodass die Automobilindustrie im Post-Coronaboom zunächst leer ausging und ihre Produktion kräftig zurückfahren musste. Mit dem russischen Überfall auf die Ukraine kam ein weiteres Problem hinzu. Es fehlten Kabelstränge, die bisher in der Ukraine gefertigt wurden. Anders als bei den Mikrochips ließen sich diese Lieferprobleme jedoch rasch beheben. Die aufgestaute Nachfrage führte im Jahresverlauf 2022 zu einer rasanten Ausweitung der deutschen Automobilproduktion. Der Höhenflug endete im Jahresverlauf 2023, weil hohe Finanzierungskosten und eine inflationsbedingte Kaufzurückhaltung die Nachfrage dämpften. Der Nachfragemangel ließ die Produktionszahlen sinken. Der Abwärtstrend hielt auch zu Jahresbeginn 2024 an. Im ersten Quartal stand ein Produktionsminus von 10 % zu Buche. Noch ist nicht klar, ob damit die Talsohle erreicht ist, denn die Nachfragesituation hat sich nicht wesentlich verbessert und die Produktionsverlagerungen ins Ausland halten an. In der zweiten Jahreshälfte dürfte die Produktion aber wieder ausgeweitet werden. Für das Gesamtjahr geht der VCI aber von einem deutlichen Produktionsrückgang in Höhe von knapp 6 % aus. Im kommenden Jahr kann dann die Produktion wieder ausgeweitet werden (+1 %).

Unter dem Strich belastet die Automobilkonjunktur derzeit das Chemiegeschäft. Denn der Wirtschaftszweig ist ein wichtiger Kunde. Rund 8 % des Absatzes gehen direkt an Kunden der Automobilbranche. Tatsächlich ist die Bedeutung sogar deutlich höher, denn viele Verkäufe an die Hersteller von Kunststoff- und Metallerzeugnissen findet man später im Fahrzeug wieder.

Ausblick: Erholung lässt noch auf sich warten

Die Stimmung in der deutschen Industrie hat sich zu Jahresbeginn leicht aufgehellt. Die aktuelle Lage ist zwar weiterhin schwierig. Aber die Erwartungen sind ins Positive gedreht. Immer mehr Unternehmen rechnen für die zweite Jahreshälfte mit besseren Geschäften. Schon zu Jahresbeginn konnten einige Branchen die Produktion ausweiten. Im Jahresverlauf dürften weitere Branchen hinzukommen, zumal das Exportgeschäft wieder anzieht.

Dennoch rechnet der VCI für 2024 mit einem Rückgang der Industrieproduktion um mehr als 3 %. In vielen Branchen dürfte die Produktion in diesem Jahr niedriger liegen als noch im Vorjahr. 2025 sollte die Industrieproduktion aber wieder zulegen. Wegen der strukturellen Probleme am Standort Deutschland wird die Erholung der Industrieproduktion und damit der inländischen Chemienachfrage aber nur moderat ausfallen.

Henrik Meincke, Chefvolkswirt, Verband der Chemischen Industrie e. V., Frankfurt am Main

__________________________________________________________________________________________________________________________

Zur Person

Henrik Meincke ist Chefvolkswirt beim Verband der Chemischen Industrie. Er ist seit dem Jahr 2000 für den Branchenverband tätig. Meincke begann seine berufliche Laufbahn am Freiburger Materialforschungszentrum. Der promovierte Chemiker und Diplom-Volkswirt studierte an der Albert-Ludwigs-Universität in Freiburg.

__________________________________________________________________________________________________________________________