Deutsche Chemiemanager vertrauen in die eigene Branche

09.11.2009 -

Die vergangenen Wochen wurden bestimmt durch Nachrichten, die die über viele Jahre erfolgsverwöhnte Chemiebranche in einem anderen Licht zeigen: Produktionsdrosselungen bei BASF, Bayer, Lanxess und Merck, der Rückzug Kuwaits aus dem Joint Venture K-Dow mit Dow Chemical, der Insolvenzantrag der erst 2007 geformten Gruppe Lyondellbasell und die Absage der Übernahme von Huntsman durch Hexion, trotz Ausstiegskosten von etwa 1 Mrd. US-$.

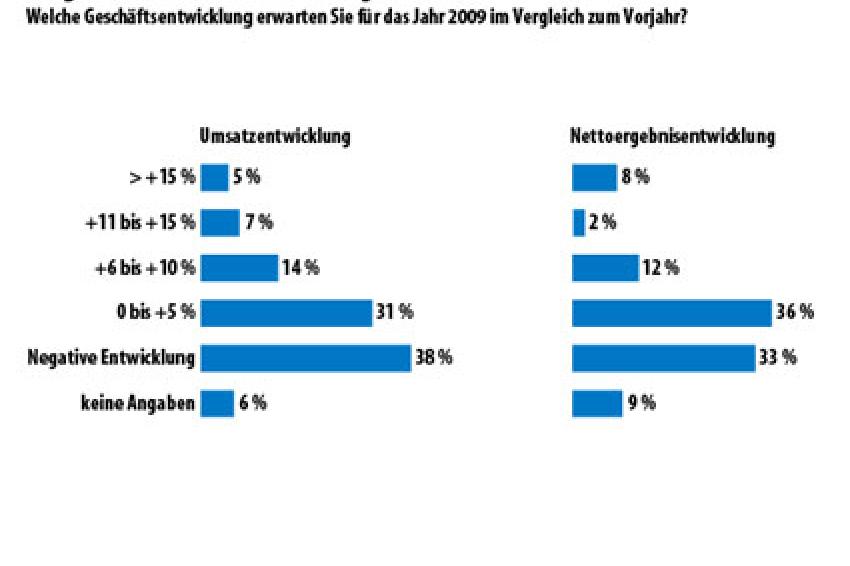

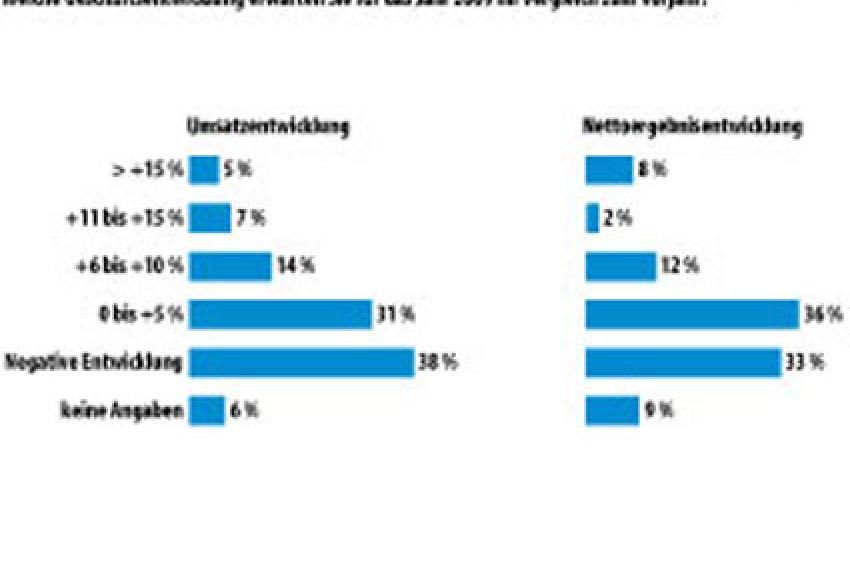

Die Rezession spiegelt sich in den gedämpften Erwartungen der deutschen Chemiemanager für 2009 wider, wie die aktuelle CHEMonitor-Befragung unter rund 300 Entscheidern der Branche vom Dezember 2008 bestätigt. Das gemeinsame Trendbarometer des CHEManager und der Unternehmer-Beratung Droege & Comp. zeigt aber auch: Die deutsche Chemieindustrie sieht sich für die Rezession gut gerüstet. Zwar gehen 38% der Befragten von einem Umsatzrückgang im Jahr 2009 aus; beim Nettoergebnis erwarten dies 33% (Grafik 1). Mit 45% erwartet jedoch die Mehrheit der Befragten von einem moderaten Umsatzwachstum bis zu 10%. 12% der Befragten rechnen sogar mit einem Umsatzplus von über 10% für das Geschäftsjahr 2009.

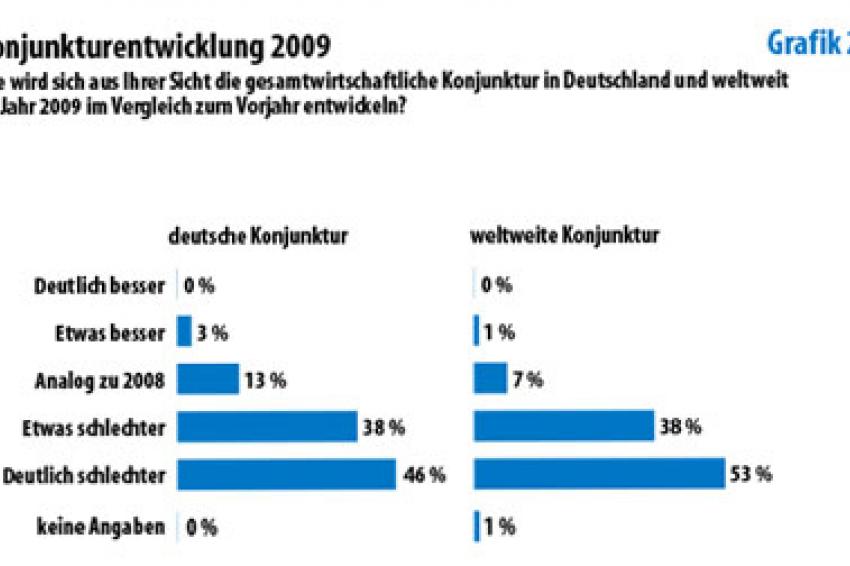

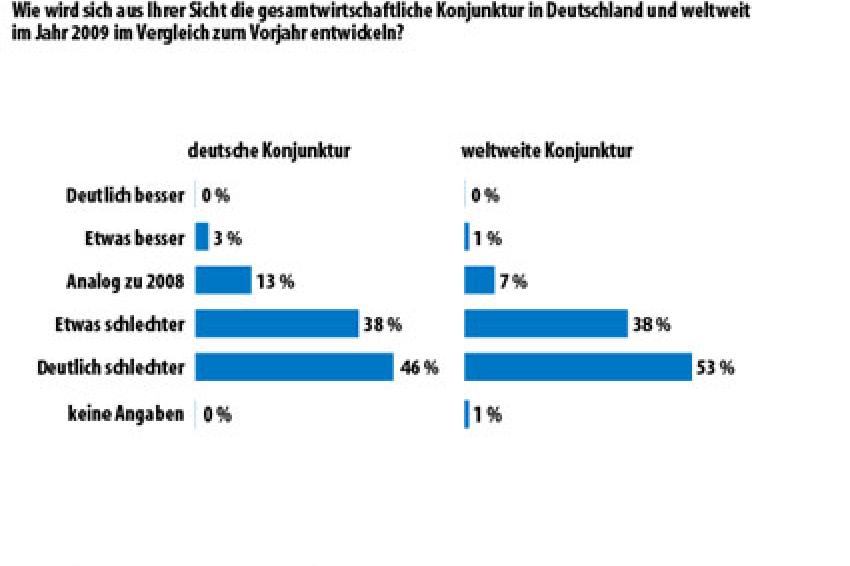

„Damit schätzen die Chemiemanager die eigene Lage besser ein als die der Gesamtkonjunktur für Deutschland, für die 84% der Befragten von einer schlechteren Entwicklung, davon 46% sogar von einer deutlich schlechteren Entwicklung ausgehen", erläutert Dr. Sven Mandewirth, Partner der Unternehmer-Beratung Droege & Comp. Für die weltweite Konjunktur rechnen sogar 53% der befragten deutschen Chemiemanager mit einer „deutlich schlechteren" Entwicklung als im Vorjahr (Grafik 2), was abermals das Vertrauen der Branche in den deutschen Standort belegt.

Produktionskapazität soll steigen

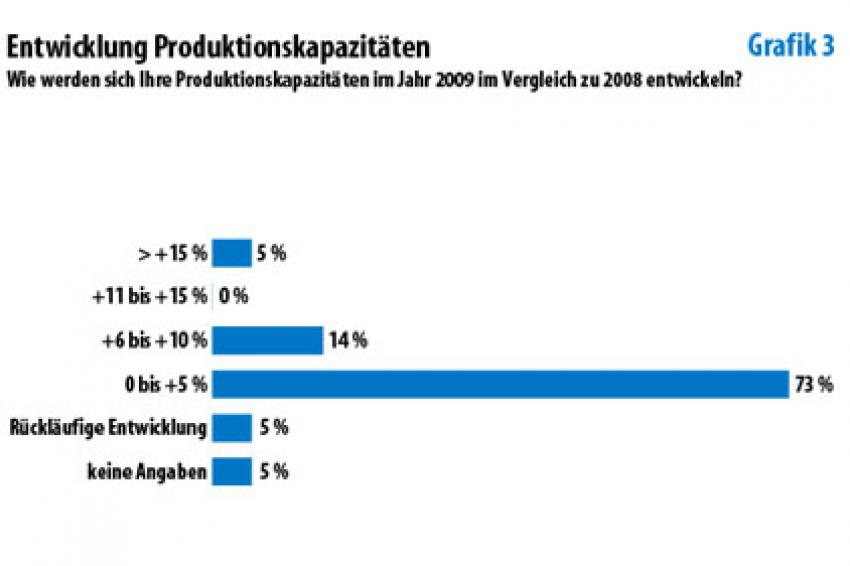

Bereits Ende 2007 zeichnete sich eine Abschwächung der Chemiekonjunktur ab. Die Zahlen für das Jahr 2008 bestätigen den Trend: So stieg die chemische Produktion nach Angaben des Verband der Chemischen Industrie (VCI) im ersten Halbjahr 2008 noch um 3%, sank jedoch in den Folgequartalen, mit dem Ergebnis eines mengenmäßigen Nullwachstums für das Gesamtjahr. Der Trend sollte sich nach Meinung des CHEMonitor-Panels nicht fortsetzen: Trotz der eingangs erwähnten Produktionsdrosselung zum Jahreswechsel rechnet mit 92% die große Mehrheit der Befragten mit einem Anstieg der Produktionskapazitäten im eigenen Unternehmen im Vergleich zum Vorjahr (Grafik 3).

Kosten im Blick

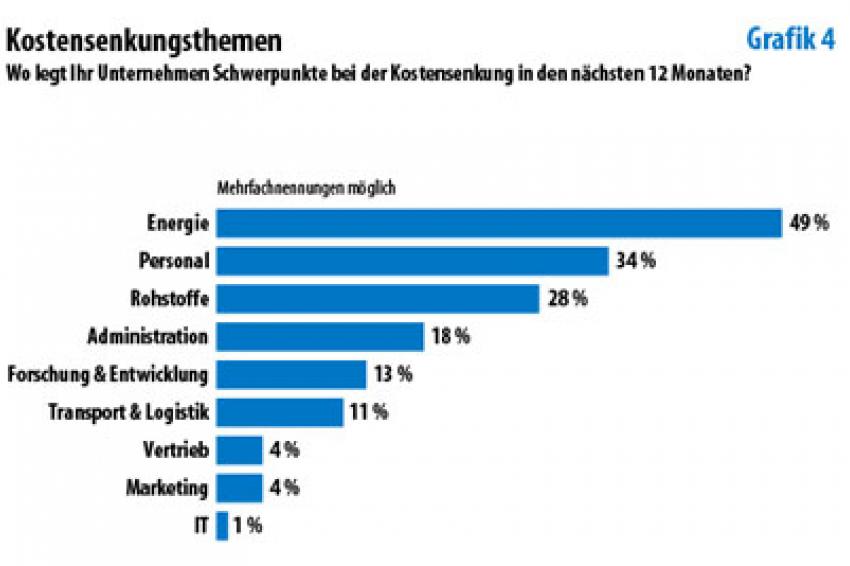

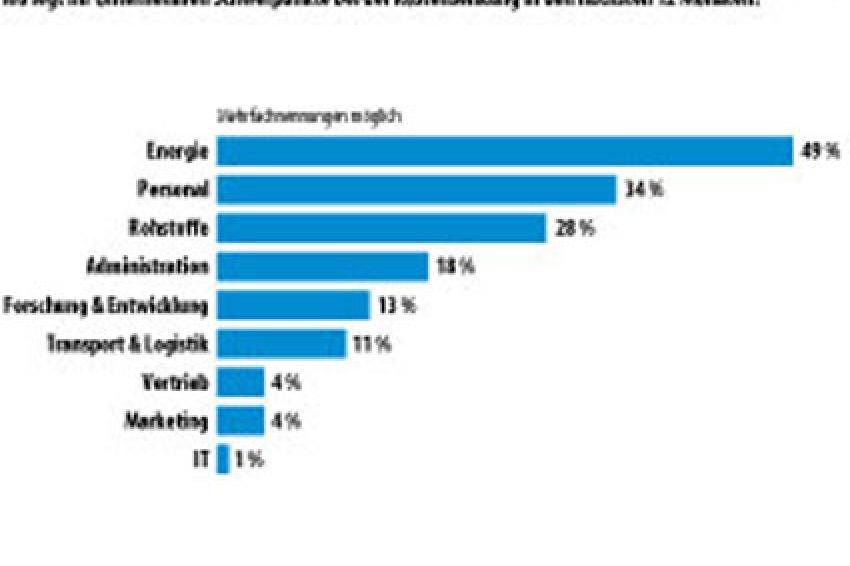

Gegenüber der CHEMonitor-Befragung vom Januar 2008 haben sich die Management-Prioritäten deutlich verschoben: Sahen zu Beginn des vergangenen Jahres nur 8% der Befragten ihre Priorität in der Kostensenkung, so waren es im Dezember 29%. Umgekehrt sank die Zahl der Nennungen für Wachstum als vorrangiges Ziel von 41% auf 17%. 53% wollen beide Ziele gleichrangig verfolgen. Die Liste der Kostensenkungsthemen wird angeführt von Energie, gefolgt von Personal und Rohstoffen (Grafik 4).

Die Preissenkungen für Energie und Rohstoffe geben der Chemiebranche hierbei eine temporäre Entlastung. Im Juli 2008 war die Spitze des Ölpreises mit 147 US-$ pro Fass erreicht; seitdem ist er zeitweise unter die 40-US-$-Marke gesunken. Für 2009 rechnet mit 64% und 57% die Mehrheit Chemiemanager mit sinkenden oder konstanten Preisen für Rohstoffe bzw. Energie. Damit gewinnt die energieintensive Branche eine Entlastungspause. Da Energie- und Rohstoffkosten jedoch nur längerfristig von den Unternehmen zu steuern sind, werden die Entlastungen im Jahr 2009 im Wesentlichen „windfall profits" sein.

Schwieriger ist die anvisierte Senkung der Personalkosten, da die deutsche Chemieindustrie bereits in den vergangenen Jahren eine vorausschauend, vorsichtige Personalpolitik betrieben hat. Die Administration (18% der Nennungen) deutet mögliche Hebel an. Strategisch richtig ist die Beibehaltung der Ressourcen in Vertrieb und Marketing, wo nur je 4% der Befragten Kostensenkungspotential sehen. Denn hier können die Unternehmen Vorteile gegenüber Wettbewerbern aufbauen, die aufgrund von Finanzengpässen diese Bereiche verkleinern müssen.

Vorsichtige Personalpolitik

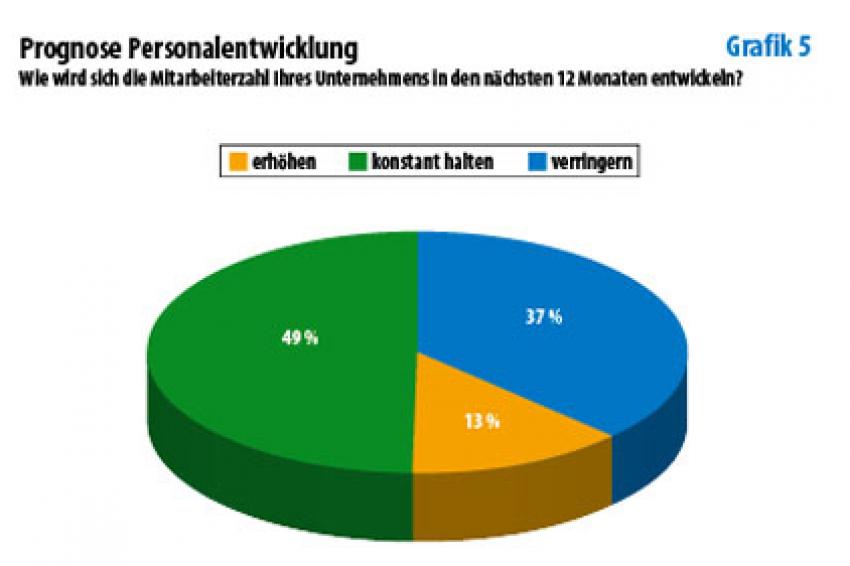

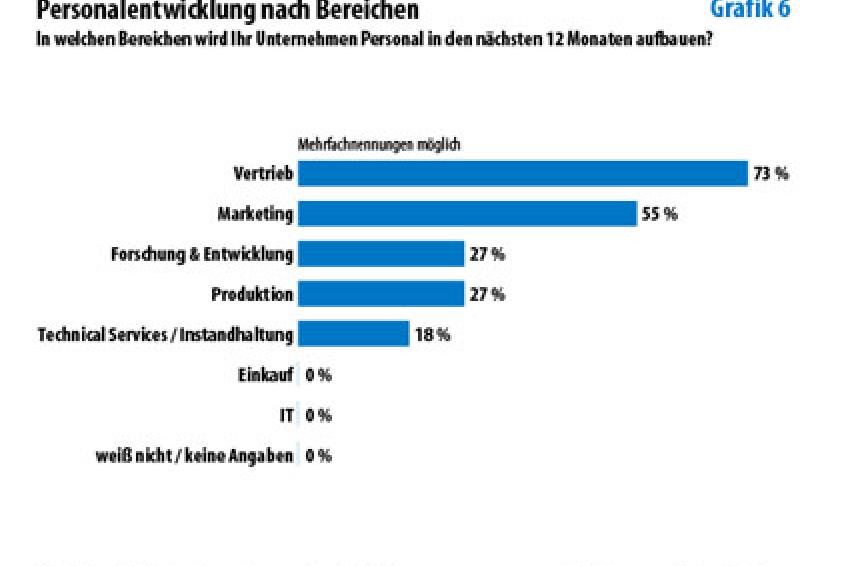

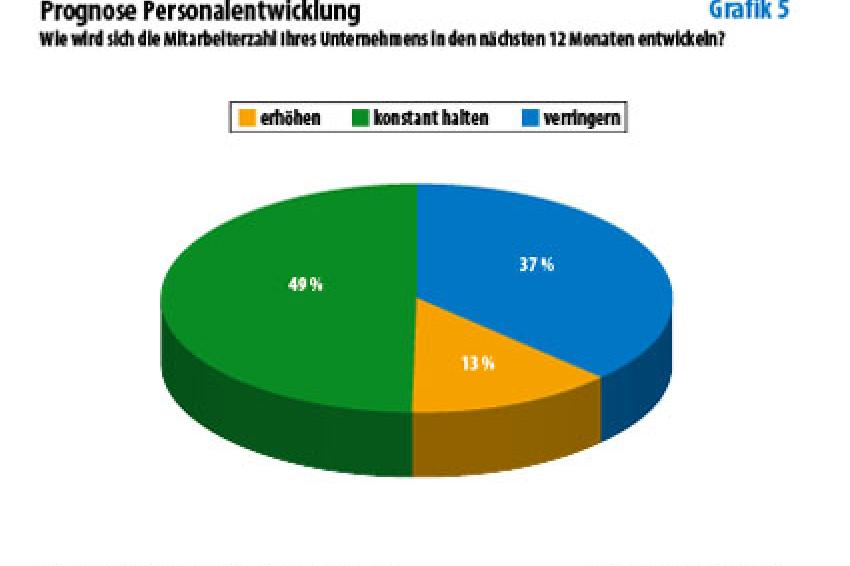

Insgesamt wollen im Vergleich zum Januar 2008 weniger Unternehmen Personal aufbauen. Waren es zu Jahresbeginn noch 30% der Befragten, sank der Anteil im Dezember auf 13% (Grafik 5). Ein möglicher Zuwachs käme zuerst dem Vertrieb und Marketing zugute, gefolgt von F&E und Produktion (Grafik 6). Etwa die Hälfte der Befragten will die Zahl der Mitarbeiter konstant halten. Dagegen planen mit 37% deutlich mehr als noch im Januar 2008 (19%) Personal abzubauen, die meistens davon (42%) allerdings nur moderat um bis zu 5%. Das Ausklammern etlicher Funktionen aus den Planungen zum Personalabbau bedeutet, dass die Zentralbereiche wesentliche Teile eines Personalabbaus zu tragen haben werden.

Investitionen: Fokus auf Innovation

Die deutsche Chemieindustrie nimmt die gegenwärtige Rezession derzeit als Konjunkturkrise wahr, nicht dagegen als Finanzkrise. Dies mag angesichts der aktuellen Presseberichte überraschen, doch ergab eine Blitzumfrage des VCI im Dezember, dass sich die Finanzierungsbedingungen in der Chemiebranche nicht verschlechtert haben. Auch die CHEMonitor-Befragung zeigt, dass der Anteil der Chemie-Entscheider, die „fehlende Investitionsmittel" als eine der größten Wachstumsbarrieren sehen (20%), im Vergleich zu vor 12 Monaten nahezu konstant geblieben ist.

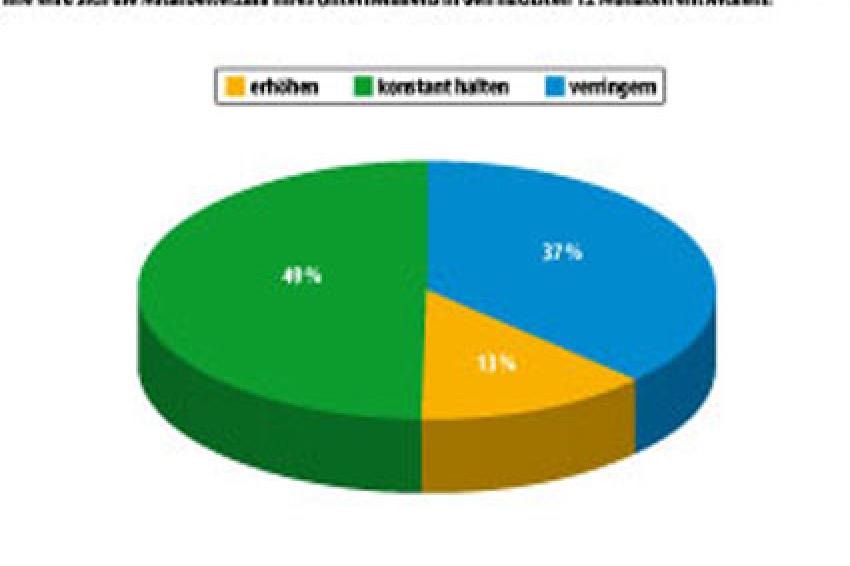

Unabhängig davon planen die befragten Unternehmen aufgrund des wirtschaftlichen Umfelds ihre Investitionen in den kommenden 12 Monaten zu reduzieren: Zogen im Januar 2008 nur 6% eine Verringerung in Betracht, so sind es nun 39% (Grafik 7). Auch wollen nur noch 13% die Investitionen erhöhen, nachdem dies im Januar 2008 noch 34% planten. Dabei spielen nach heutiger Kenntnis Finanzierungsrestriktionen der Banken keine entscheidende Rolle.

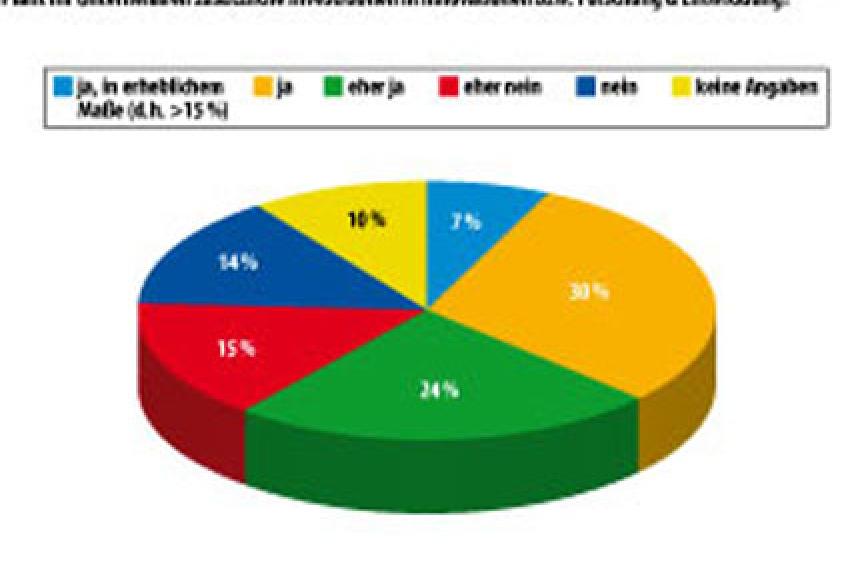

Von den befragten Unternehmen wollen 61% (Grafik 8) ihre Investitionen in Innovationen bzw. Forschung & Entwicklung erhöhen, davon sogar 7% um über 15%. Regional werden diese zusätzlichen Investitionen fast vollständig auf Deutschland fokussiert: 91% wollen sie im Inland ansiedeln, 9% in der Region USA/Nordamerika. Andere Regionen spielen in den Überlegungen derzeit keine Rolle.

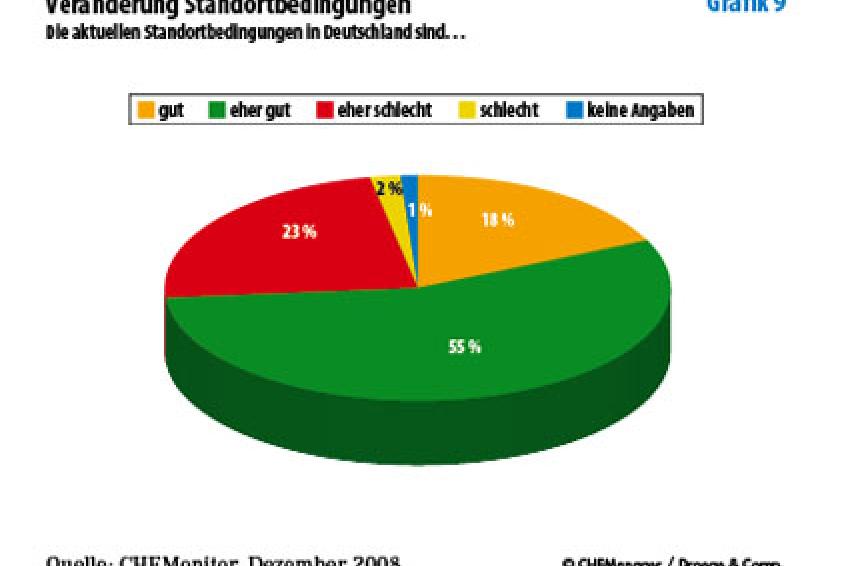

Standort Deutschland genießt hohes Ansehen

Das große Vertrauen der deutschen Chemieindustrie in den Standort Deutschland spiegelt sich auch in anderen Bereichen der aktuellen CHEMonitor-Befragung wider: So bewerten nach wie vor 73% der befragten Chemie-Entscheider die aktuellen Standortbedingungen in Deutschland als „gut" bzw. „eher gut" (Grafik 9). Im Vergleich zum Januar 2008 ist dies ein Rückgang um 9%-Punkte; jedoch liegen diese Einschätzungen nach wie vor auf hohem Niveau.

Ein Beleg für die Attraktivität des Standortes Deutschland ist auch der regionale Schwerpunkt der F&E-Ausgaben (Grafik 10): Deutschland liegt mit deutlichem Abstand (68% der Nennungen) vor allen anderen Ländern und Regionen. Westeuropa, mit traditionell starken Chemieländern wie England, Benelux oder Frankreich, kommt insgesamt auf 10%, die USA/Nordamerika, China und Indien zusammen auf 5%.

Martin Hagedorn,

Droege & Comp.

www.chemanager.de

www.droege.de