Geschäftsmodelle deutscher Chemieunternehmen bewähren sich in der Krise

09.11.2009 -

Die weltweite Wirtschaftskrise hat die chemische Industrie in Deutschland im ersten Halbjahr 2009 schwer getroffen. Dies belegt einmal mehr die zehnte CHEMonitor-Umfrage vom Juli bis August 2009. Fast alle der befragten Unternehmen melden Umsatzrückgänge, über ein Drittel sogar Einbrüche um mehr als 20%. Doch die Branche scheint den Stresstest zu bestehen: „Die meisten Chemiemanager haben ihre vor der Krise formulierten Strategien konsequent umgesetzt und Geschäftsmodelle nicht nennenswert verändert", fasst Dr. Sven Mandewirth, geschäftsführender Partner bei Droege & Comp., die Analyseergebnisse zusammen. Das aktuelle Trendbarometer bestätigt zudem den positiven Konjunkturtrend im zweiten Quartal 2009: Erstmals seit Ende 2007 steigt der Anteil der Chemieunternehmen, die ihre Investitionen in den kommenden 12 Monaten erhöhen wollen, wieder deutlich an.

Dem Panel des CHEMonitor, einem gemeinsamen Trendbarometer von CHEManager und der Unternehmer-Beratung Droege & Comp., gehören ca. 300 Top-Entscheider der deutschen Chemiebranche an. Sie werden in einem Rhythmus von drei Monaten zu ihrer Einschätzung der konjunkturellen Lage befragt.

Chemieindustrie: selbstbewusst in der Krise

Fast 80% der befragten Chemieunternehmen melden für die vergangenen sechs Monate Umsatzrückgänge, 36% sogar um mehr als 20% (Grafik 1). 6% der Unternehmen gelang es dagegen, auch in Krisenzeiten Wachstum zu erzielen.

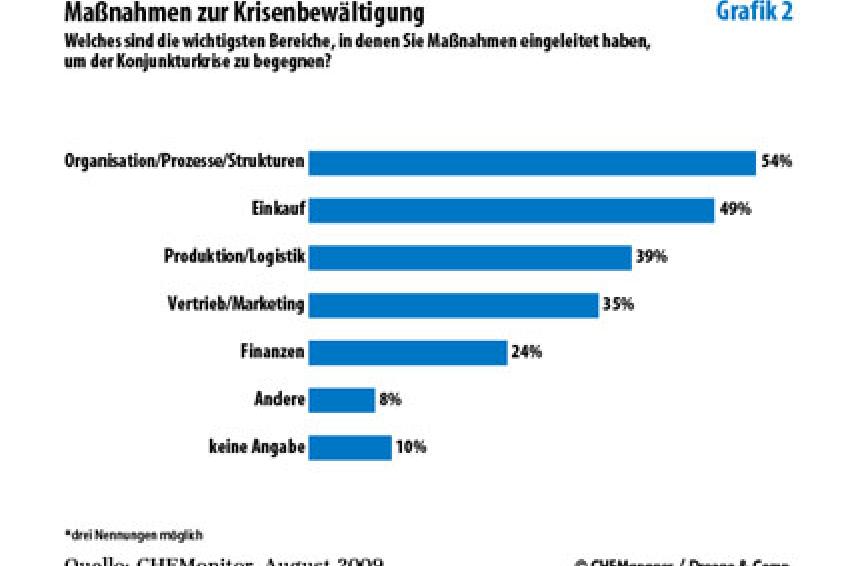

Befragt nach den Bereichen, in denen Maßnahmen zur Bewältigung der Konjunkturkrise eingeleitet wurden (Grafik 2), antworteten 54% der Chemiemanager mit „Organisation, Prozessen und Strukturen". An Position zwei folgt mit 49% der Nennungen der Einkauf. Dies zeugt von einer langfristig orientierten Strategie auch in der Krise, denn in diesen Bereichen können am ehesten Kosten reduziert werden, ohne die künftige Wettbewerbs- und Innovationsfähigkeit eines Unternehmens zu schwächen. Erst an Position drei und vier folgen mit 39% die Bereiche Produktion/Logistik und Vertrieb/Marketing (35%).

Bei den konkret benannten Maßnahmen zur Krisenbewältigung tragen drei der vier am häufigsten genannten Maßnahmen zur Sicherung der Liquidität bei (Grafik 3): Sowohl Abbau von Vorräten und nicht betriebsnotwendiger Aktiva (60%), Ausgaben- und Investitionsstopps (49%) als auch Nachverhandlungen von Einkaufspreisen (46%) lassen sich kurzfristig umsetzen und gefährden, mit Augenmaß durchgeführt, nicht die langfristige Wettbewerbsfähigkeit. Günstigere Einkaufspreise und ein besseres Management der Aktiva stärken die Kostenposition dauerhaft, und aufgeschobene Investitionen lassen sich schnell wieder in Gang setzen.

Weniger im Fokus der Chemiemanager sind die Reduktion des Produktangebots oder der -komplexität (14%) sowie die Aufgabe von Kundensegmenten oder regionaler Märkte (7%). Diese Ergebnisse lassen die Hypothese zu, dass die deutsche Chemieindustrie die wichtigste strategische Frage bereits vor der Krise für sich klar beantwortet hat, nämlich welche Kunden und Märkte mit welchen Produkten zu bedienen sind. Dies ist gerade angesichts der teilweise erheblichen Strukturänderungen in den Abnehmerbranchen ein Zeichen von Selbstbewusstsein.

Konstante Liquidität trotz geringerer Umsätze

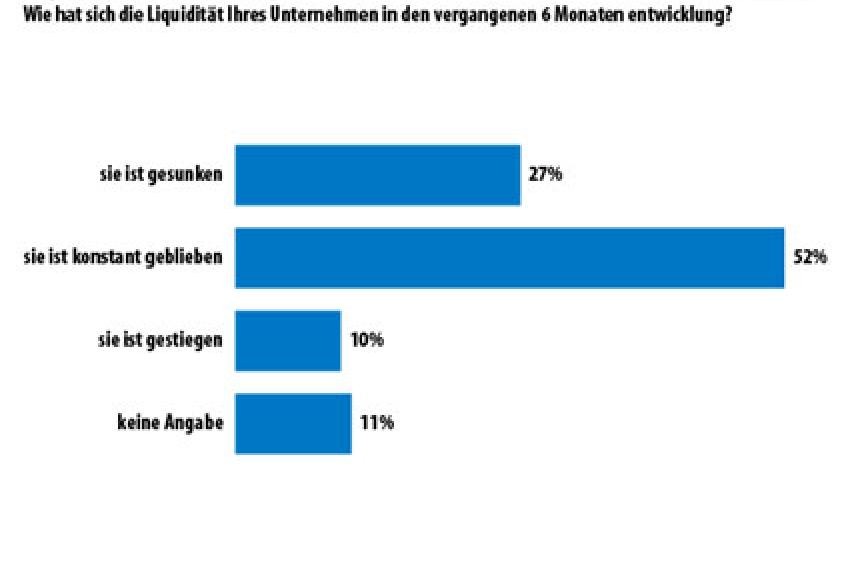

Die genannten Maßnahmen zur Liquiditätssicherung scheinen zu greifen: Trotz Wirtschaftskrise gaben lediglich 27% der befragten CHEMonitor-Teilnehmer an, die Liquidität ihres Unternehmens sei in den vergangenen sechs Monaten gesunken. Etwa die Hälfte der Unternehmen weist eine konstante Liquidität aus und 10% konnten diese sogar steigern (Grafik 4). In ähnlicher Zahl (25%) haben Unternehmen angegeben, in den vergangenen sechs Monaten Fremdkapital aufgenommen zu haben, während 55% keine Kredite aufnahmen (Grafik 5). Die niedrige Quote an notwendigem Fremdkapital erklärt sich zum Teil aus dem geringen Bedarf an Investitionen angesichts nicht ausgelasteter Kapazitäten. Sie zeigt aber auch, dass die Unternehmen sich derzeit nicht in großem Stil refinanzieren müssen, um eventuell in der Boom-Phase aufgenommene kurzfristige Kredite abzulösen.

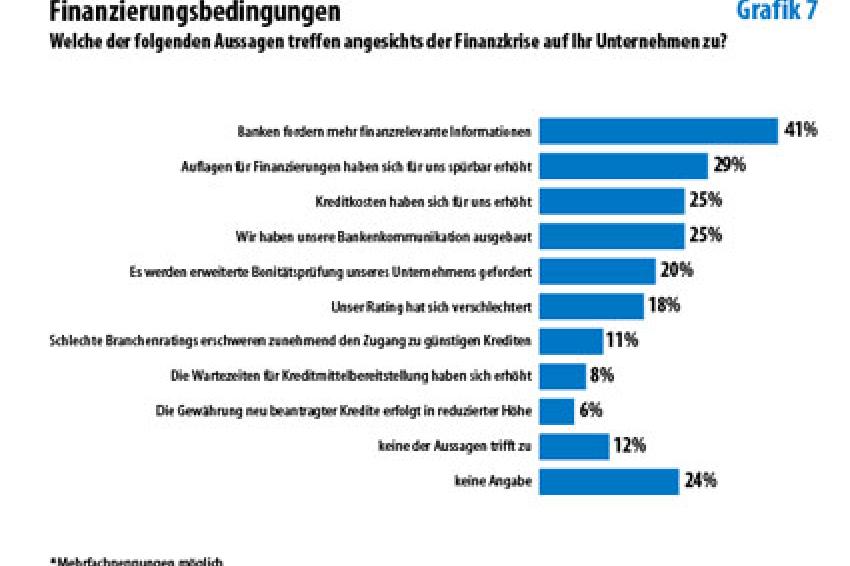

Keines der befragten Unternehmen, die Fremdkapital aufgenommen haben, kann von einer Erleichterung bei der Vergabe berichten (Grafik 6), doch bezeichnet fast die Hälfte (48%) den Vorgang als vergleichbar und nur ein Drittel als schwieriger. Dies ist angesichts des Umsatzeinbruchs und den Einbrüchen auf den Absatzmärkten ein Zeichen der Stärke und belegt, dass auch die Finanziers die deutsche Chemieindustrie gut aufgestellt sehen. So beklagen sich nur 11% der Manager über ein schlechteres Branchenrating (Grafik 7). Auch Verschlechterungen des Unternehmensrating spielen mit 18% nur eine untergeordnete Rolle. Zwar haben dort, wo Finanzierungen gesucht wurden, die Banken mehr Informationen verlangt und ihre Auflagen für die Kreditvergabe erhöht, aber nur in 25% der Fälle stiegen die Finanzierungskosten tatsächlich an.

Kritik am Deutschlandfonds überwiegt

Aktuelle Befragungsergebnisse des Handelsblatt Business-Monitor, einem branchenübergreifenden Panel von Droege & Comp. und dem Handelsblatt, ergaben, dass die Chemiebranche - nach dem Maschinenbau - an zweiter Position bei der Inanspruchnahme staatlicher Hilfen rangiert. Die Panel-Mitglieder des Trendbarometer CHEMonitor, zu denen auch viele Manager aus mittelständischen Chemieunternehmen zählen, bewerten jedoch den „Deutschlandsfonds" der Bundesregierung überwiegend kritisch (Grafik 8): 51% der Befragten befürchten die Benachteiligung mittelständischer Unternehmen und 44% Wettbewerbsverzerrungen, während nur 30% ihn als adäquates Instrument in der Finanzkrise sehen.

Aufschwung oder Sägezahn?

Die Bewertung der aktuellen konjunkturellen Lage für Deutschland fällt im August 2009 wesentlich positiver aus als in den Monaten zuvor. Zahlen zum Wachstum des Bruttoinlandsprodukts im zweiten Quartal haben den Einschätzungen der Finanzexperten Auftrieb gegeben. „Wenn wir den Blick nach vorne richten, können wir trotz der tief hängenden Konjunkturwolken einen Lichtschimmer am Horizont ausmachen. In den letzten Monaten hat sich die Produktion stabilisiert - wenn auch auf einem sehr niedrigen Niveau", erklärte der Präsident des Verbandes der Chemischen Industrie, Prof. Dr. Ulrich Lehner, bereits im Juli dieses Jahres, „Unsere Unternehmen rechnen jetzt überwiegend mit einer leichten Belebung des Chemiegeschäfts in der zweiten Jahreshälfte." Die Trendwende spiegelt sich auch bei den Fragen zu den Unternehmensprioritäten in den Ergebnissen des aktuellen Trendbarometers CHEMonitor wider: Erstmals seit April 2008 sinkt die Anzahl der Chemiemanager, die Kostensenkung als alleinige Unternehmenspriorität sehen, und das deutlich, um 15 Prozentpunkte auf 21% (Grafik 9). Zwar bleiben die Unternehmen, die eine reine Wachstumsstrategie verfolgen, mit 16% nach wie vor in der Minderheit, doch setzen wieder mehr Chemiemanager (60%) auf eine „Sowohl-als-auch"-Strategie, nämlich die Ziele Wachstum und Kostensenkung gleichwertig zu verfolgen.

Der gleiche Trend bestätigt sich auch bei der Frage zu den geplanten Investitionen in den kommenden 12 Monaten. Hier zeigten die CHEMonitor-Befragungen: Bereits im Jahr 2007 begann die Investitionsneigung zu sinken und erreichte im zweiten Quartal dieses Jahres ihren bisherigen Tiefpunkt. Dieser Trend scheint nun gestoppt: Der Anteil der Unternehmen, die ihre Investitionen verringern wollen, fällt im Vergleich zur CHEMonitor-Befragung vom Mai 2009 um 15 Prozentpunkte (Grafik 10). Im Gegenzug steigt der Anteil der Unternehmen, die höhere Investitionen für das kommende Jahr planen, deutlich an.

Trotz positiver Grundstimmung, Risiken am Konjunkturhimmel verbleiben: Ob es sich bei der derzeitigen Konjunkturentwicklung um den Beginn eines Aufschwungs handelt oder nur um einen „Sägezahn", lässt sich aus den Zahlen der Wirtschaftsforschungsinstitute nicht ablesen. Bereits zweimal im vergangenen Jahr, beim Eintritt des Abschwungs und bei der aktuellen Korrektur der Wachstumsraten nach oben, waren die Forschungsinstitute eher Spätindikatoren. Ein weiterer Abschwung dürfte jedoch durch das Anspringen der Weltwirtschaft schwächer ausfallen als der vorangegangene. Die gesunde Aufstellung auf der Kosten- und Finanzierungsseite, wie sie die Ergebnisse des aktuellen CHEMonitor belegen, deutet darauf hin, dass die deutsche Chemieindustrie auch diesen gut überstehen dürfte.

Martin Hagedorn,

Droege & Comp.

www.chemanager.de

www.droege.de