Investitionsschwerpunkte verschieben sich

Studie: Produktion wandert aus Deutschland ab, internationale Absatzmärkte und günstigere Produktionsbedingungen locken

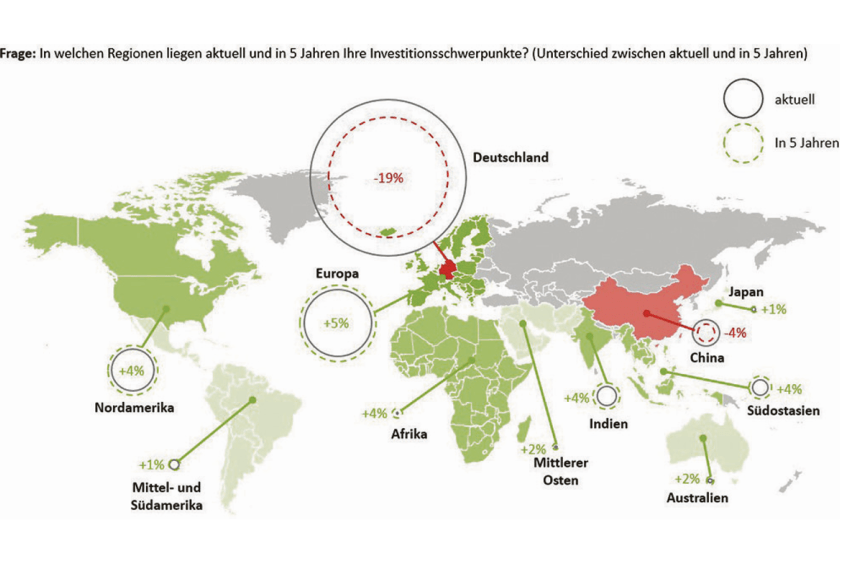

Das zeigen die Ergebnisse des aktuellen Deloitte CFO Survey. An der Umfrage nahmen Ende September 185 Finanzvorstände deutscher Großunternehmen teil. Während derzeit noch eine deutliche Mehrheit der Befragten (82%) ihren Investitionsschwerpunkt in Deutschland sieht, gilt das in fünf Jahren nur noch für knapp zwei Drittel (63%).

Durch die Verlagerungen der Investitionen ins Ausland wollen die Unternehmen internationale Absatzmärkte erschließen und günstigere Produktionsbedingungen nutzen. Die Diversifikation von Risiken ist ebenfalls ein wichtiger Faktor, bspw. die Absicherung von Rohstofflieferketten. Investitionen in IT sowie Forschung & Entwicklung sollen jedoch weiterhin eher regional angesiedelt bleiben.

Von der Neuausrichtung der Investitionen profitieren vor allem Europa – außer Deutschland – und Nordamerika, aber auch Indien und Südostasien. China verliert hingegen als Investitionsziel an Relevanz. Vor allem das verarbeitende Gewerbe und exportorientierte Unternehmen blicken ins Ausland. Fast drei Viertel der Befragten aus den Kernindustrien Chemie, Automobil und Maschinenbau (74%) bewerten Deutschland aktuell noch als ein wesentliches Investitionsziel, aber mit Blick auf die nächsten fünf Jahre sehen das nur noch 54% so.

„Die wirtschaftliche Stagnation in Deutschland, fehlende Nachfrage und hohe Kosten führen dazu, dass die Unternehmen mehr im Ausland investieren“, sagt Alexander Börsch, Chefökonom und Leiter Research bei Deloitte. „Dass dies vor allem in den deutschen Kernindustrien passiert, ist beunruhigend."

>> Download der Grafik als PDF

_____________________

Besserer Marktzugang und billigere Produktion

Hauptmotivation für die Umorientierung der Unternehmen in Richtung Ausland sind vor allem der bessere Zugang zu internationalen Märkten und die kostengünstigeren Produktionsbedingungen. Ein besserer Zugang zu Rohstoffen und Energie ist für die Planungen von über einem Viertel der Teilnehmenden (27%) aus dem Maschinenbau relevant. Großunternehmen verfolgen zudem branchenübergreifend das Ziel, Risiken zu diversifizieren (38%) – eine Reaktion auf das neue geopolitische Umfeld für Unternehmen.

Bei den Investitionszielen sind deutliche Unterschiede zwischen den Branchen zu beobachten. So will das verarbeitende Gewerbe in den kommenden fünf Jahren vor allem seine Präsenz in Nordamerika ausbauen. Aktuell setzten 20% der Unternehmen dort ihren Investitionsschwerpunkt, in fünf Jahren sollen es bereits ein Drittel sein. Hier sind es vor allem die Automobilbranche und der Maschinenbau, die verstärkt auf der anderen Seite des Atlantiks investieren wollen.

Von einem bisher noch sehr niedrigen Niveau soll Afrika als Standort für das verarbeitende Gewerbe am zweitstärksten wachsen – aktuell setzt dort noch kein Unternehmen seinen Schwerpunkt, in fünf Jahren werden es voraussichtlich schon 8% sein.

Getrieben ist dieser Trend vor allem durch die Chemieindustrie, fast ein Viertel der Teilnehmenden wollen in fünf Jahren ihren Investitionsschwerpunkt dort setzen. Das Engagement in China soll für die Unternehmen des verarbeitenden Gewerbes dagegen in Zukunft besonders stark zurückgehen, dies betrifft vor allem Chemie und Maschinenbau.

Auch was die Beurteilung der wirtschaftlichen Aussichten angeht, liegen die deutschen Kernindustrien Automobil, Chemie und Maschinenbau am unteren (negativen) Ende der Umfrageergebnisse. Insbesondere die Chemieindustrie (Indexwert: -42%) kämpft mit schwacher Nachfrage und leidet unter geopolitischen Risiken. Der Maschinenbau und die Automobilindustrie sind mit Indexwerten von -19% und -23% stark betroffen. In diesen Branchen scheint der Umfrage zufolge auch ein Beschäftigungsabbau unvermeidlich. Vor allem unter den befragten CFOs aus der Automobilindustrie plant ein Großteil mit einem Abbau von Arbeitsplätzen.

Auch was die Beurteilung der wirtschaftlichen Aussichten angeht, liegen die deutschen Kernindustrien Automobil, Chemie und Maschinenbau am unteren (negativen) Ende der Umfrageergebnisse. Insbesondere die Chemieindustrie (Indexwert: -42%) kämpft mit schwacher Nachfrage und leidet unter geopolitischen Risiken. Der Maschinenbau und die Automobilindustrie sind mit Indexwerten von -19% und -23% stark betroffen. In diesen Branchen scheint der Umfrage zufolge auch ein Beschäftigungsabbau unvermeidlich.

Regulierung und Handelsbarrieren als Investitionsrisiken

Als größte Hindernisse für internationale Investitionen bewerten 41% der CFOs regulatorische und Compliance-Risiken, gefolgt von Handelsbarrieren (37%). Letztere spielen insbesondere für das exportorientierte verarbeitende Gewerbe (46%) eine wichtige Rolle.

Aufgrund der genannten Risiken bewerten die CFOs ihr Engagement im Ausland durchaus differenziert. Auch wenn Produktionserweiterungen tendenziell eher international angesiedelt werden sollen, will jedes zweite Unternehmen (51%) Investitionen in Forschung & Entwicklung eher in Deutschland tätigen.

„In ihrer Rolle als Hüter der Vermögenswerte müssen die CFOs die mit Auslandsinvestitionen verbundenen Gefahren gegen die Potenziale abwägen“, sagt Rolf Epstein, Partner und Leiter des CFO Program von Deloitte. „Dabei kommt es darauf an, eine Balance zwischen globalen Wachstumschancen und der Absicherung von zentralen Unternehmensfunktionen zu finden.“

Standort Deutschland muss sich neu erfinden

Die Verschiebung der Investitionsschwerpunkte weg aus Deutschland ins Ausland macht die strukturellen Herausforderungen deutlich, mit denen die deutschen Unternehmen derzeit umgehen müssen. Vor allem die deutschen Kernindustrien Auto, Maschinenbau und Chemie sind betroffen. Langfristig gesehen bringt eine Verlagerung der Investitionen dieser Sektoren große Herausforderungen für Wachstum und Produktivität in Deutschland mit sich. (mr)

_____________________

Link zur Studie: Economic Trend Briefing: Investitionen in Deutschland im Wandel | Deloitte Deutschland

_____________________