Chemieindustrie: Supply Chain differenzieren

24.03.2011 -

Chemieindustrie: Supply Chain differenzieren - Die Entdeckung des Kunden Chemische Industrie muss ihre Supply Chain differenzieren.

Die deutsche Chemieindustrie muss umrüsten: Nur eine konsequente Ausrichtung auf die Kundenbedürfnisse sichert dieser Industrie ein langfristig profitables Wachstum. Eine Untersuchung der Unternehmensberatung Bain & Company kommt zu dem Ergebnis, dass die Konzerne vor allem ihre Supply Chain differenzieren müssen.

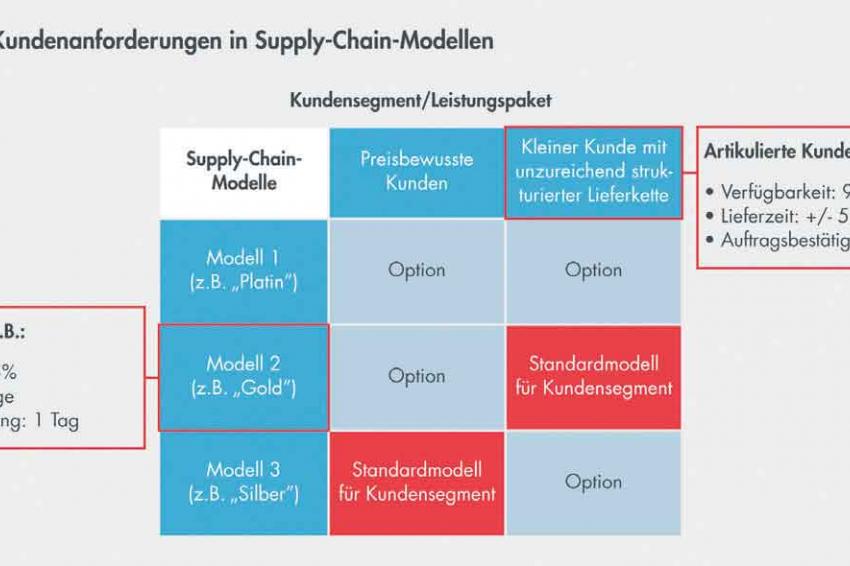

Abgesehen von den erdölnahen Geschäftsbereichen meldete das Gros der westeuropäischen Chemieunternehmen für das erste Quartal des laufenden Geschäftsjahres höchstens moderate Umsatzzuwächse und nahezu unisono sinkende Margen. Auch die Prognosen für das Gesamtjahr und darüber hinaus lassen keine wesentliche Verbesserung der Lage erkennen. So gehen Branchenexperten davon aus, dass der Markt für chemische Erzeugnisse im Vergleich zur Gesamtwirtschaft in den kommenden 10 Jahren nur unterdurchschnittlich wachsen wird. Zudem wird nach einer Prognose des europäischen Verbandes der Chemieindustrie (Cefic) Asien im Jahr 2015 das Gros des weltweiten Chemiebedarfs decken und den europäischen Marktanteil von derzeit 28 auf etwa 20 % zurückdrängen. Schon in den vergangenen 10 Jahren hat Asien (ohne Japan) seinen Weltmarktanteil von 13 auf 24 % fast verdoppelt. Um in diesem kompetitiven Umfeld zukünftig nachhaltig zu wachsen, muss sich die Chemieindustrie stärker an den Bedürfnissen ihrer Kunden orientieren. „Ein Angebot für Alle“ – von diesem Denkansatz werden sich viele Anbieter verabschieden müssen. Kostendruck der Abnehmer auf der einen und steigende Forderungen nach differenzierten und auf die konkreten Bedürfnisse ausgelegten Serviceleistungen auf der anderen Seite erhöhen den Druck für die chemische Industrie, neben der Produktdimension auch alle die Transaktionsabwicklung betreffenden Schnittstellen und Prozesse wie die Supply Chain gezielter auf ihre Kunden auszurichten (siehe Abb.1). Dies ist die zentrale Aussage einer detaillierten Untersuchung bedeutender westeuropäischer Chemieunternehmen von der Unternehmensberatung Bain & Company. Bislang versucht ein Großteil der Chemieunternehmen, die divergierenden Bedürfnisse ihrer unterschiedlichen Kundengruppen mit einer einheitlichen, quasi „omnipotenten“ Supply Chain zu befriedigen. Einerseits führt diese mangelnde Differenzierung zwangsläufig zu einem Mismatch in Sachen Bedürfnisabdeckung. Unterschiedlichen Supply Chain Anforderungen wie Lagerhaltung oder Lieferzeiten wird somit nicht ausreichend Rechnung getragen. Hinsichtlich des Erfüllungsgrades „Liefertreue“ beispielsweise liegen die besten Chemieunternehmen in Deutschland und der Schweiz bislang bei maximal 90 bis 95 %, die schlechteren bei nur 80 %. Angesichts weltweit wachsender Wettbewerbsintensität und eingetrübter westeuropäischer Konjunktur sind die Toleranzgrenzen der Kunden jedoch eng gesteckt. Schaffen es Lieferanten nicht, die Ware in vorgegebenen Zeiträumen zu liefern, so werden einige Kunden ihre Lieferanten wechseln. Andererseits führen zu breit angelegte Prozesse auch auf Anbieterseite zu unverhältnismäßig hohen Vorhaltungskosten. Der Ansatz von Bain bricht das starre Prinzip auf und stellt die Bedürfnisse des Kunden in den Mittelpunkt. Dies impliziert, dass die bisher vielerorts generisch und „omnipotent“ ausgestaltete eine Supply Chain durch drei bis fünf differenzierte und auf einzelne Kundensegmente abgestimmte Modelle abgelöst wird. In einer dreistufigen Differenzierung der Supply Chain bietet sich beispielsweise eine Unterscheidung zwischen einem „Platin“-Modell mit höchstem Serviceniveau, einem „Gold“-Modell mit weitgehend standardisierten Leistungen und einer dritten Modellstufe „Silber“ mit einem deutlich reduzierten Serviceniveau an. (siehe Abb. 2) Zur Ausgestaltung der segmentspezifischen Supply- Chain-Modelle müssen sich die Unternehmen drei Fragen stellen: (1) Welches Serviceniveau soll die Lieferkette leisten? (2) Welche Flexibilität wird bei der Auftragsabwicklung angestrebt? (3) Inwiefern sollen Daten, Prozesse und Systeme der Kunden mit den eigenen integriert werden? (siehe Abb. 3) Serviceniveau: Die Ausgestaltung der segmentspezifischen Servicepakete erfordert die Abwägung zwischen gewünschten/ geforderten Leistungen und der Bereitschaft der Kunden, für derartige Leistungen zu zahlen. Während manche Anforderungen – wie beispielsweise Verfügbarkeit - typischerweise über alle Segmente hoch sind, differenzieren andere – wie z.B. die Lieferzeit – recht stark. Flexibilität: Pro Modell müssen klare Auftragsabwicklungsregeln definiert werden, die einerseits den Ansprüchen der Kunden gerecht werden und andererseits ökonomisch darstellbar sind. Derartige Regeln sind besonders wichtig für „Silber-“ bzw. „Low-cost“-Modelle, deren Wirtschaftlichkeit stark von einfachen, automatisierten Prozessen abhängt. Xiameter veröffentlicht beispielsweise „Geschäftsregeln“ in zehn Sprachen auf der Firmen- Internetseite, die klar auflisten, was gemacht wird und was nicht. Kunden, die diese Regeln annehmen, erhalten eine Vergünstigung von ca. 15 % verglichen mit dem Normalpreis von Dow Corning. In gleicher Weise arbeitet Alastian mit relativ strengen Konditionen, die eine Art Strafgebühr für Übertretungen beinhalten. Die erzwungene Unflexibilität der Angebote dieser beiden Unternehmen ist lebenswichtig für ihre Wirtschaftlichkeit. Integration: Unternehmen müssen festlegen, wie die Interaktion mit ihren Kunden ablaufen soll. Die Möglichkeiten reichen von der althergebrachten Bestellabwicklung via Fax oder Telefon über E-Mail, spezielle ECommerce- Anwendungen, Systemvernetzungen bis hin zu Plattformapplikationen wie Elemica. Für anspruchsvolle Kunden mit hohen Anforderungen ist etwa eine „vendormanaged inventory“-Lösung denkbar, um die Systemkosten zu verringern und die Kunden an sich zu binden. Eine Differenzierung der Supply Chain führt nicht zuletzt zu einer konsequenten Ausschöpfung von bestehenden Kostenpotentialen. Erste Schätzungen haben ergeben, dass die Supply-Chain- Kosten von durchschnittlich 6 bis 10 % vom Umsatz – je nach Unternehmen – auf durchschnittlich 5% gesenkt werden können. Andererseits führen Umstrukturierungen dieser Art zu einer langfristigeren Kundenbindung. Denn die fokussierte Ausgestaltung der Supply Chain bildet eine wichtige Grundlage für eine langfristig ausgelegte Partnerschaft zwischen Hersteller und Abnehmer. Nur eine kundenorientierte Supply Chain sichert dem Kunden, dass sein Bedarf im vorgegebenen Zeitrahmen in bester Qualität und Zuverlässigkeit befriedigt wird – gemäß dem Motto: das richtige Produkt zur richtigen Zeit zu den richtigen Kosten am richtigen Ort.