Working Capital Management steigert Unternehmenswert

05.10.2011 -

Working Capital Management steigert Unternehmenswert

Ein effizient organisiertes Working Capital Management stellt einen integralen Bestandteil der Strategie zur Steigerung des Unternehmenswertes dar. Unternehmen geraten zunehmend unter Druck, sich auf interne Kostensenkungspotentiale und Performanceverbesserungen im Bereich des Working Capitals zu konzentrieren. Ein gut organisiertes Management der Vorräte, der Forderungen sowie der Verbindlichkeiten aus Lieferungen und Leistungen (LuL) vermag das in den Unternehmen gebundene Kapital und die Kosten der operativen Geschäftsprozesse zu senken sowie die finanzielle Flexibilität zu erhöhen.

Im Rahmen einer Untersuchung an der Georg-August- Universität Göttingen wurden die Working Capital-Ansätze von sechs Großunternehmen aus der chemischen Industrie eingehend analysiert. Die Ergebnisse der Studie mit besonderem Fokus auf das Management der Forderungen und Verbindlichkeiten aus LuL zeigen, dass die Unternehmen der chemischen Industrie das Working Capital-Management als einen wichtigen Bestandteil ihrer Wertsteigerungsstrategie und nicht – wie in der Literatur häufig angenommen – als reinen Ansatz des Liquiditätsmanagements verstehen.

Die Untersuchung, die von März bis Dezember 2006 durchgeführt wurde, analysiert die einzelnen Prozessschritte hinsichtlich ihres gegenwärtigen Nutzungsgrades und ihres möglichen Optimierungspotentials und macht Unterschiede in der Working Capital-Performance der Fallstudienpartner deutlich. Diese sind u. a. auf Ineffizienzen zurückzuführen und resultieren letztlich in zu hohen Forderungsinvestitionen sowie in einer zu geringen Finanzierung mittels Verbindlichkeiten aus Lieferungen und Leistungen.

Management der Forderungen aus LuL

Das Management der Forderungen aus LuL umfasst den Prozess von der Bestellung durch die Kunden bis hin zum Forderungseinzug (Order-to- Collect-Cycle). Die Betrachtung des Forderungsmanagementprozesses erfolgt anhand der fünf Prozessschritte Kundenqualifikation, Preisfindung, Rechnungsstellung, Controlling & Collection und Mahnprozess.

Dem Management der Forderungen aus LuL kann in den untersuchten Unternehmen ein allgemein hoher Entwicklungsstand konstatiert werden. Die verschiedenen Verantwortungsbereiche, wie bspw. das Kreditmanagement und der Vertrieb, sind in die wesentlichen Entscheidungsprozesse des Forderungsmanagements eingebunden und weisen einen regelmäßigen Informationsaustausch auf.

Die Unternehmen heben darüber hinaus die wesentliche Bedeutung der unternehmensgrenzenübergreifenden Integration und damit die verstärkte Zusammenarbeit mit den Kunden im Rahmen des Forderungsmanagements hervor.

Ein erster Überblick über die Phasen des Forderungsmanagementprozesses zeigt die unterschiedlich hohe Intensität, mit der die einzelnen Prozessschritte in den betrachteten Unternehmen derzeitig durchgeführt werden, sowie deren Optimierungspotential, gemessen an der zukünftigen Relevanz (s. Abb. 1).

Die untersuchten Unternehmen weisen eine hohe Intensität bei den Prozessschritten Kundenqualifikation und Controlling & Collection auf, während sich bei den Prozessschritten Preisfindung und Mahnprozess ein aktuell mittlerer Nutzungsgrad feststellen lässt. Dem dritten Prozessschritt Rechnungsstellung, der die im Vergleich niedrigste Intensität aufweist, bescheinigen die Unternehmen allerdings das höchste Optimierungspotential. Ein ebenfalls hohes Potential sehen die Unternehmen, trotz bereits intensiver Nutzung, im ersten Prozessschritt Kundenqualifikation. Für die übrigen Prozessschritte besteht nach Einschätzung der Unternehmen ein geringeres Potential, das auf den bereits angesprochenen hohen Entwicklungsstand des Forderungsmanagements zurückzuführen sein dürfte.

Die Nutzungsintensität der einzelnen Prozessschritte basiert dabei auf der Selbsteinschätzung der Fallstudienpartner, die im Rahmen einer schriftlichen Befragung die verschiedenen Aktivitäten der fünf Prozessschritte mit Hilfe einer fünfstufigen Ordinalskala zwischen 10 (sehr intensive Nutzung) und 0 (keine Nutzung) bewerten konnten. Die in der Abb. 1 dargestellten Intensitäten bilden einen Mittelwert der erfragten Aktivitäten.

Management der Verbindlichkeiten aus LuL

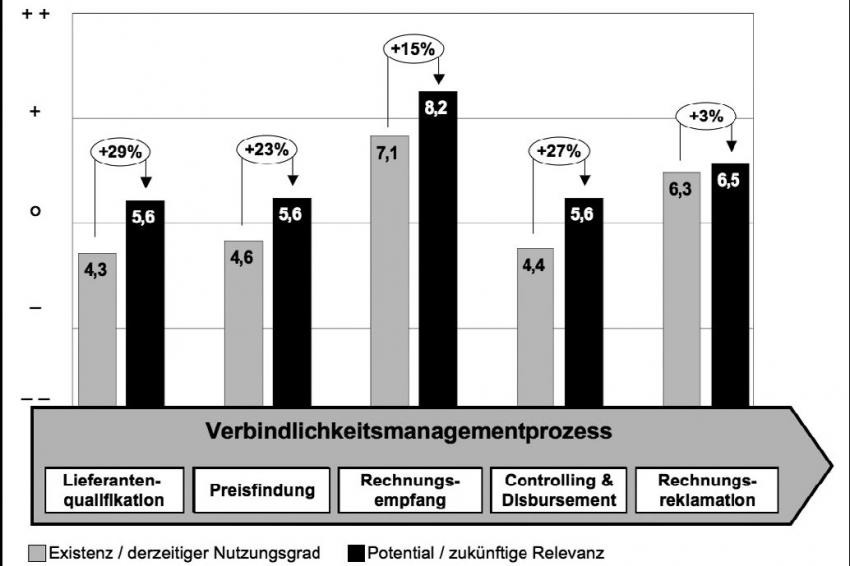

Das Management der Verbindlichkeiten aus LuL umfasst den Prozess vom Einkauf der Produkte und Waren bis hin zur Leistung der Zahlungsverpflichtung an den Lieferanten (Purchase-to-Pay-Cycle). Die Betrachtung des Verbindlichkeitsmanagementprozesses erfolgt in der vorliegenden Studie entsprechend anhand der fünf Prozessschritte Lieferantenqualifikation, Preisfindung, Rechnungsabwicklung, Controlling & Disbursement und Rechnungsreklamation.

Der wesentliche Unterschied zwischen dem Forderungsund Verbindlichkeitsmanagement ist das Ausmaß der Steuerung, das die Unternehmen über die jeweilige Komponente des Working Capitals besitzen. Das Forderungsmanagement strebt eine zeitnahe Begleichung der offenen Posten an, wobei der genaue Zeitpunkt der Einzahlung letztlich nicht im eigenen Machtbereich des Unternehmens liegt.

Das Ziel des Verbindlichkeitsmanagements besteht hingegen darin, ausstehende Verbindlichkeiten zum spätest möglichen Zeitpunkt zu begleichen und die operative und finanzielle Effizienz der Beschaffungs und der Zahlungsvorgänge zu steigern. Die Unternehmen können im Rahmen des Verbindlichkeitsmanagements die Auszahlungszeitpunkte der eigenen Zahlungsverpflichtung steuern. In den meisten Fällen weisen die Unternehmen dabei Flexibilität hinsichtlich der ausgehandelten Zahlungsbedingungen sowie den eingesetzten Zahlungsmethoden und -zeitpunkten auf.

Ein Blick auf die verschiedenen Phasen des Verbindlichkeitsmanagements zeigt nur beim dritten Prozessschritt Rechnungsempfang eine derzeit hohe Nutzungsintensität (s. Abb. 2). Dies ist darauf zurückzuführen, dass im Gegensatz zu den Forderungen die Verbindlichkeiten aus LuL in der Unternehmenspraxis häufig ausschließlich im Bereich des Rechnungswesens verwaltet werden. Die Unternehmen fokussieren im Rahmen ihres Verbindlichkeitsmanagements häufig sehr stark auf den Bereich der Rechnungsabwicklung und damit auf die Auswahl des optimalen Auszahlungszeitpunktes sowie die Ausnutzung von Skonto.

Zwischen den beteiligten Verantwortungsbereichen, wie bspw. der Beschaffung und dem Rechnungswesen, kommt es nur in wenigen Fällen zu einem regelmäßigen Informationsaustausch. In der Unternehmenspraxis wird der überaus wichtige Einfluss der Beschaffung auf die Höhe der kurzfristigen Finanzierung deswegen häufig vernachlässigt und die unterschiedlichen Verantwortungsbereiche des Verbindlichkeitsprozesses unabhängig voneinander optimiert.

Ein aktives und funktionsübergreifendes Verbindlichkeitsmanagement lässt sich derzeit nur wenigen Unternehmen bescheinigen. Die an der Studie teilnehmenden Unternehmen sehen entsprechend bei den derzeit unterdurchschnittlich intensiv genutzten Prozessschritten Lieferantenqualifikation, Preisfindung und Controlling & Disbursement, ein zukünftig hohes Optimierungspotential. Selbst im Bereich des derzeit stark genutzten Rechnungsempfangs bescheinigen die Unternehmen ihren Aktivitäten noch Verbesserungspotential.

Allgemeine Erfolgsfaktoren

Ein erfolgreiches Management des Working Capitals ist eng mit der bereichsübergreifenden Schaffung von Rahmenbedingungen verknüpft. Diese Erfolgsfaktoren weisen eine sehr starke Vernetzung auf, lassen sich in der Regel nicht genau gegeneinander abgrenzen und zeigen ihre Wirksamkeit häufig nur in Kombination.

Mit dem Aufbau von Bewusstsein, der Schaffung von Transparenz, der Standardisierung von Abläufen, der klaren Zuweisung von Verantwortlichkeiten und dem Prozessfokus können insgesamt fünf allgemeine Erfolgsfaktoren identifiziert werden. Diese sind bei der Implementierung eines erfolgreichen Working Capital- Managements von essentieller Bedeutung.

Einer der ersten Schritte eines jeden Working Capital- Projektes sollte daher in der Schaffung von Bewusstsein sowohl in der Führungsspitze als auch in den operativen Einheiten liegen. Ein wirksamer Working Capital-Ansatz sollte grundsätzlich von der obersten Führungsebene mitinitiiert, offen kommuniziert und bei der Ausgestaltung von Anreizsystemen berücksichtigt werden, um der Organisation ein klares Engagement zu signalisieren.

Zur Schaffung von Transparenz greifen auf dem Gebiet des Working Capital erfolgreiche Unternehmen meist auf ein monatliches Berichtswesen zur konsistenten und kontinuierlichen Kommunikation der Performance zurück. Lieferanten- als auch kundenseitig sollte eine umfassende Kenntnis über die Vielzahl der Zahlungsbedingungen vorliegen, um optimale Entscheidungen treffen zu können.

Eine klare Zuweisung von Verantwortlichkeiten in der gesamten Organisation von der Leitung bis hin zu den operativen Bereichen stellt einen weiteren Erfolgsfaktor dar. Im Forderungsmanagement ist der Vertrieb angewiesen, verstärkt auf die Aushandlung adäquater Zahlungsbedingungen zu achten und intensiv in den Collection-Prozess eingebunden zu sein. Im Rahmen des Verbindlichkeitsmanagements bedeutet dies, dass in der Beschaffung verstärkt auch Zahlungsbedingungen und Zahlungszyklen mit in die Entscheidungsfindung einfließen sollten.

Das Zusammenspiel zentraler Standards und deren dezentraler Implementierung sichert ein unternehmensweit konsistentes Working Capital Management in Abstimmung mit den Unternehmenszielen. Die definitorische Abgrenzung der Managementprozesse sowie die Einrichtung eines standardisierten Kennzahlensystems durch zentrale Einheiten sind Voraussetzung für ein unternehmensweit einheitliches Working Capital- Verständnis.

Working Capital Management ist ein funktionsübergreifendes Managementthema, das einen klaren Prozessfokus erfordert. Die Verantwortlichen sind angewiesen, das Working Capital Management als einen durchgehenden Prozess zu begreifen, der über den eigenen Verantwortungsbereich hinausgeht. Auswirkungen durch die Verknüpfungen zu vorhergehenden oder nachfolgenden Prozessschritten sollten den Verantwortlichen bewusst sein.

Ausblick

Die Ergebnisse der Untersuchung unterstreichen eine zukünftig zunehmende Bedeutung des Working Capital- Managements als Instrument der Unternehmenswertsteigerung. Aufgrund seines holistischen Ansatzes und der vielfältigen Einflussfaktoren auf den Unternehmenswert hat das Working Capital-Management das Potential, sich zu einer neuen Managementphilosophie zu entwickeln.

Eine Weiterentwicklung der Managementansätze der drei Hauptkomponenten der Vorräte, Kundenforderungen und Lieferantenverbindlichkeiten hin zu einem unternehmensintern integrierten Working Capital-Managementansatz stellt in diesem Rahmen eine Grundvoraussetzung dar.